什么是相对价值交易策略?

目录:

什么是相对价值交易策略(Relative Value) ?

相对价值策略的本质就是套利,是利用相关联资产之间的定价误差,建立多空头寸以套取定价恢复正常的价差收益。

其基本原理是:由于某些特殊原因而导致市场对某种资产的定价出现扭曲,当一种资产的价值被高估,而另一种相关联资产的价值被低估的时候,可以通过买入低估的资产,卖空高估的资产,直至二者的价格趋于收敛而平仓,从而获取价差收益。

相对价值策略是一种较好的资产配置品种,将其加入至加密货币投资组合(即加密货币对)中,可以较好地提高整体风险调整后的收益,同时降低加密货币对的波动性。不仅符合稳健型投资者的需求,更能满足所有风险偏好类型投资者的资产配置需求。

如何在相对价值策略中配置加密投资组合?

当两种相关加密货币的价格出现分歧时,相对价值策略在很大程度上是通过捕捉它们的相对价值差来实现的。

一般而言,首先捕捉一对随着时间的推移在价格上存在相对稳定价差关系的加密货币。当这对加密货币的价差越来越大时,或者当它们的价差越来越小时,就会出现关系破裂或偏离常规区间的行为,那么变化的幅度就会创造相对价值机会。

当加密货币的价格已超过历史范围或价格最终趋于收敛时,相对价值策略机器人通过做多一种加密货币并做空另一种加密货币来进行套利。

基于相对价值策略的套利本质,在加密货币中套利机会主要存在于以下情境:

- 第一种是比较相同区块链的项目,允许投资者在协议或行业层面进行套利,但要规避那些因为技术差异可能会影响业绩的公链。

- 第二种是对比不同公链上同一类项目。这里有两个不同的潜在目标:一是跨公链的同类项目,这时就基于以下判断——即一个链在该应用领域比另一个链有相对优势,这往往导致该协议比另一条链上的同类协议表现更好,即使他们基本面相似。第二,由于加密货币的开源性质,一些项目经常会被 “分叉”,结果是完全不同项目团队去运营相同代码库,而项目团队、可升级性或其他特异性因素是一个项目大的护城河,这中间就存在一个套利错误定价的机会。

- 最后一种方法是从底层对区块链进行比较,围绕公链的吞吐量、可扩展性或用户/项目的汲取度等。由于公链的对比通常有很多不同的角度,所以我建议大家对PoS验证、安全和抵押进行一些补充阅读。

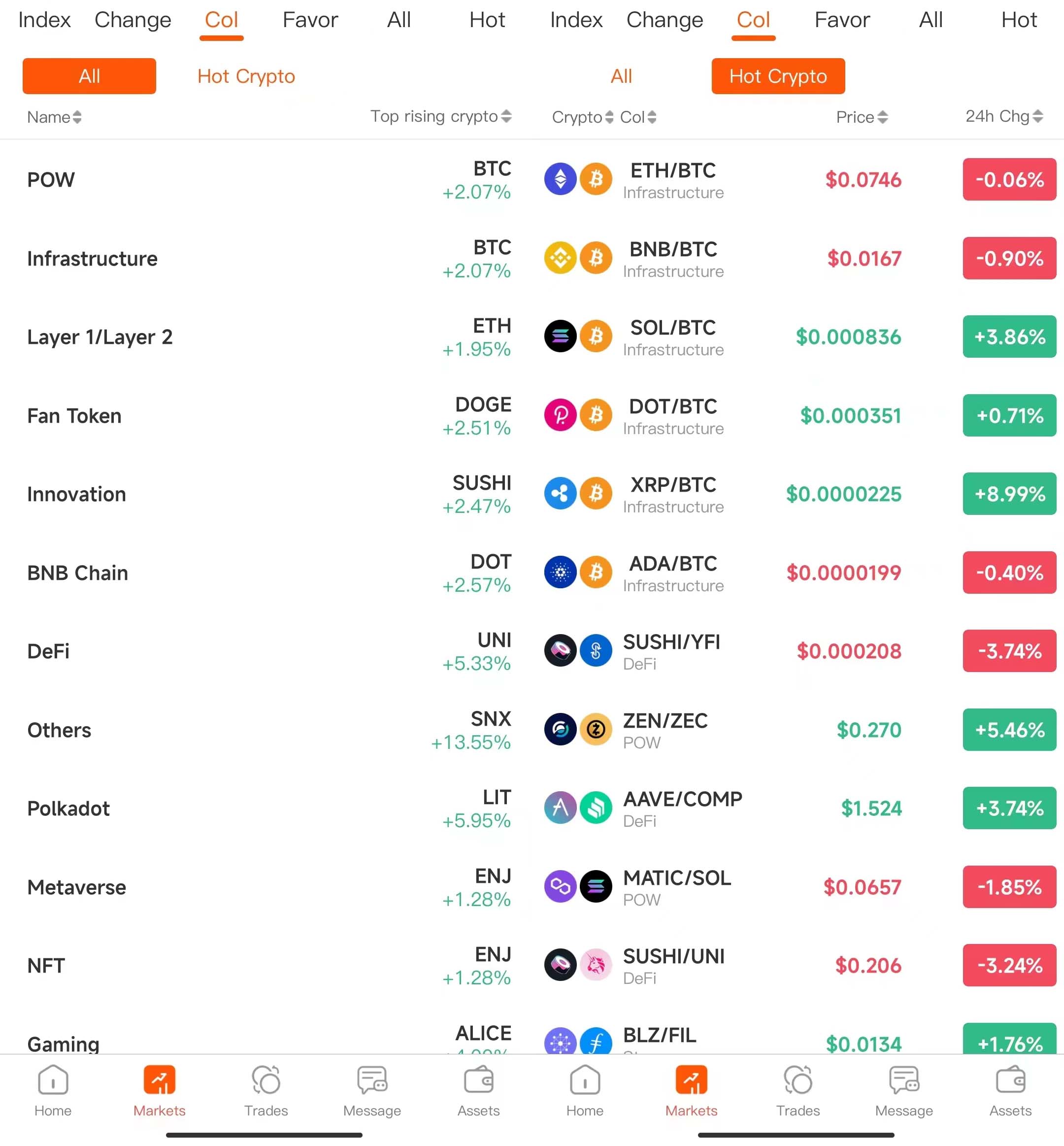

AntBot 基于上面三个方面的分析把加密货币分成不同板块,也提供了属性最相近的交易对供交易者参考。

如何启动相对价值策略机器人?

1. 登录AntBot账号,在交易界面的【机器人】里找到【相对价值机器人】。

2. 点击【运行】按钮,进入参数设置页面。

3. 根据个人标准和偏好选择币种。

4. 选择【多/空】或者【空/多】。

- 【空/多(趋同】:相关加密货币对的价差越来越小。

- 【多/空(分歧】:相关加密货币对的价差越来越大。

5. 设置【首单金额】、【杠杆率】、【风险偏好】、【运行方式】、以及【最大单数】。

- 【首单金额】:机器人从未持仓状态下首次开仓时的持仓量。建议初学者保持默认值。

- 【杠杆率】:加杠杆可以当做向交易所借入资金去持仓,这份持仓资金相对于本金的倍数即为杠杆率,加杠杆会放大盈亏。建议初学者保持5倍杠杆率的默认值。

- 【风险偏好】:风险越大加仓时价格间隔和止盈比例也越大,风险大小依次是激进>稳健>保守。

- 【运行方式】:分为循环运行和单次运行。循环运行是指每次止盈平仓后机器人会重复下一轮开仓,机器人只会在达到『其他设置』里的止盈或者止损里所预设的盈亏条件后才会停止。单次运行是指机器人在完成一次全仓止盈后将自动终止运行。

- 【最大单数】:机器人从没有持仓开始允许连续加仓的最大次数。

6. 如果你想要使用系统推荐的参数,那么你可以选择【智能模式】。如果你希望由自己动手设置参数,那么你可以自己填写【补仓倍数】、【补仓间隔】、【止盈比例】。

- 【智能模式】:开启智能模式后不能手动修改『补仓倍数』,『补仓间隔』和『止盈比例』参数,云端AI算法会监控行情波动实时调整参数。

- 【补仓倍数】:以上次开仓量为基数乘以相应补仓倍数等于本次追投量。

- 【补仓间隔(%)】:以上次开仓价为参照,市价涨跌幅达到此预设比例将会加仓。

- 【止盈比例(%)】:本次订单投入资产收益率达到此预设值将会平仓止盈,机器人进入下一循环。

7. 自行选填其他设置里的【止盈】与【止损】。

- 【止盈】:

- 按金额止盈:实现盈亏+浮动盈亏>该预设金额时,机器人将会自动清仓并停止运行。

- 【止损】:

- 按金额止损:浮亏金额>该预设金额时,机器人将会自动清仓并停止运行。

8. 点击【启动】即可成功创建相对价值机器人。

相对价值策略的优势

1、市场关联度低

相对价值策略不涉及加密货币市场的趋势交易,不预测市场和币价的涨跌,而是专注于价差变化,并同时持有多头和空头头寸,使其与市场的关联程度较低。

2、低波动率

相关加密资产之间的价差变动通常较小,使相对价值策略相对于其他策略更稳健。在加密资产配置中引入相对价值策略可以有效分散风险,降低加密资产组合的波动率。在不使用杠杆的情况下,扣除相关的交易成本后,大部分情况下收益会保持相对平稳的增长,而不会出现爆发性增长。

3、适用于震荡行情

相对价值策略与趋势性策略具有天然的互补优势,更适用于震荡行情。从适应市场行情的角度来看,相对价值策略捕捉的是相关加密货币价差的波动,而趋势性策略在震荡行情中面临频繁止损的风险。因此,在震荡行情中,相对价值策略表现出色。

相对价值策略的风险

主要风险来自于收敛冲击,即相关联加密资产的价格走势由于某些原因无法收敛。相对价值策略在一定程度上利用了相关联加密资产趋于收敛的概率较高来获取收益。然而,如果方向偏离,出现小概率事件导致价差无法收敛,则会发生损失。此外,为了获得更高的收益,该策略可能会使用较高的杠杆,当出现小概率风险时,也可能造成较大的亏损。

为了减小收敛冲击的影响,需要在加密资产中进行策略分散。如果只采用一种或相似策略,当发生风险时可能会带来灾难性的后果,但是如果采用多种策略的组合,当某一策略面临风险时,对整体组合的影响不会太大。

相对价值策略优化方法

对于长期处于收敛-分歧交替的两个币种,如果很大概率后续仍然延续这种行情,交易者可以采取双向套利的方式进行操作。也就是同时建立相对价值多头和空头的两个机器人,以获得价差恢复正常的收益。在这种情况下,一个机器人选择追求价差的分歧,而另一个机器人选择追求价差的趋同,从而提高资金利用效率,可达到2倍的效果。

中文参考文档:

https://xueqiu.com/4623868360/134226973

https://www.jianshu.com/p/ed7560be5b38